『株はやめとけ』『株は怖い』こんなことをよく言われるのではないでしょうか。

しかし大概の人は株に触れたこともなく人づてに聞いた噂話を吹き込まれたのでしょう。

本当に損をした人は大した知識もなく、バブル期の勢いに身を任せたにすぎません。

まずは株についての基礎知識から学んでいきませんか?そんな方に向けてこの記事を書きました。

今回の記事では個別株の特徴、メリットデメリットなど解説していきます。また、デメリットの対処法も記載しているのでチェックしてください!

この記事を読めば、資産形成する上で役立つ情報をゲットできます!

それでは、行きましょう!

株式投資って興味はあるけど、なんかこわいんだよなぁ。

怖いのは無知だからだぜ!しっかりとした知識をつければ資産形成していくうえでとても役に立つものなんだ!

初めに

初めに株式投資との向き合い方について書かせてください。

当ブログ『お金の駅』では長期運用による資産形成を勧めています。

ですので長期運用の目線で今回の記事を書かせいただきますので、ご了承願います。

目線が違えばメリットデメリットが異なるよな?この記事は長期運用目線で見て考えられることを書かせてくれよな。

個別株とは?

個別企業の株式に投資する手法です。

以下の特徴、メリットデメリットがあると考えます。

| 特徴 | ・信用取引ができる |

| メリット | ・成り行き、指値注文ができる ・企業によって配当金、株式優待などがある ・運用管理費用が掛からない ・自分でポートフォリオを自在に組めるので自由度が高い |

| デメリット | ・値動きが大きくなりやすい ・手数料負けする ・リスク分散不足 ・まとまった資金が必要 |

順番に見ていきましょう!

特徴

信用取引ができる

信用取引とは

証券会社に預けている株式や現金を担保にし証券会社からお金を借り、借りたお金で株の売買を行うこと。最大で預けている評価額の約3.3倍まで取引可能₍レバレッジ₎

証券口座に預けている資産の評価額が100万円だとすると、証券会社から最大330万円までお金を借りて株の売買をすることができるんだね!

より多くの株式を保有していれば値動きに大きく影響します。つまり、買った額より高いときに売れば多く利益が獲得でき、買った額より低い時に売れば損失は大きくなるということです。下の表をご覧ください。

| 投資額 | 上昇₍10%₎ | 下落時₍10%₎ | |

| レバレッジなし | 100万円 | 110万円 | 90万円 |

| レバレッジあり₍2倍₎ | 200万円 | 220万円 | 180万円 |

レバレッジをかけると大きい額で投資している分、値動きが大きくなっているね!

利用するときはかなり慎重にならないといけないね。

ハイリスクハイリターンだけではなく、信用取引特有の手数料である『信用取引金利』や『信用取引貸株料』などがありランニングコストもばかにならないぜ。まず手を出さないことをお勧めするぜ。

信用取引は借りたお金で運用するということなのでリスク許容度をはるかに超えていると言えます。ですので初心者は絶対手を出さないようにしましょう。

メリット

個別株ならではのメリットって何があるんだろう?

投資信託などと比べて個別株が勝っている点を解説していくぜ?

株主優待がある

株主優待とは

株式会社が一定数以上の自社の株券を権利確定日に保有していた株主に与える制度。

株主優待の内容は企業によって様々であり、食品メーカーなら自社の商品○○円分や、飲食業なら食事優待券などがあります。

株主優待を行っている日本企業は約1500社以上あり、個別株の楽しみの一つでしょう。

ただし、株主優待のみを目的とするとポートフォリオ₍金融商品の組み合わせ₎のバランスが悪くなりがちになりますので注意が必要です。

マクドナルドとすかいらーくの株主優待は食事無料券だぁ~!どっちもほしいなぁ~。

その2つの会社の株を保有すると、同じ飲食業なので似たような株価の値動きになるからリスク分散はできていないな。目的はあくまで資産形成だってことを忘れちゃ駄目だぜ?

※株主優待があるのは日本株のみで米国株にはありません。

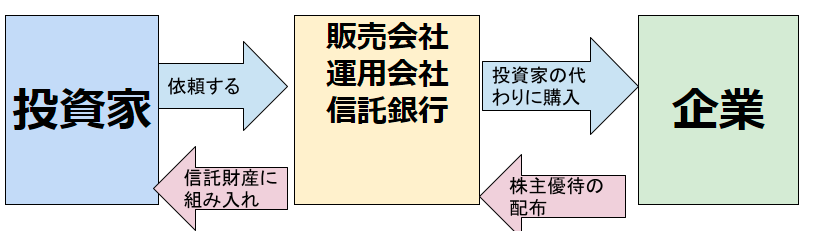

投資信託では受け取れないの?

株主優待を受け取れるのは個別株のみで投資信託では株主優待はもらえません。

投資信託の構造上、企業にとって株主は信託銀行であるため株主優待は信託銀行に配布されます。信託銀行はそれを換金し、投資家の信託財産に組み込まれるのです。₍下図参照₎

株主優待目的の投資なら個別株しかないので大きな魅力と言えますね!

合わせて読みたい!

運用管理費用₍信託報酬₎が掛からない

運用管理費用₍信託報酬₎とは?

投資信託にかかる手数料で、投資信託会社(委託者)、信託銀行(受託者)、販売会社に対して毎日支払われる費用。

ほかにも販売手数料や信託財産留保額が存在しますが、これらの手数料がかからない投資信託が増えているので割愛します。

信託報酬は保有している限り払い続けなければならない手数料になるので長期目線で見ると大きな負担です。

しかし、個別株は業者を挟まずに直接購入するのでこれらが一切掛からないことから大きなメリットと言えるでしょう。

投資において手数料や税金は必要以上に支払わないことがとても重要だからな。

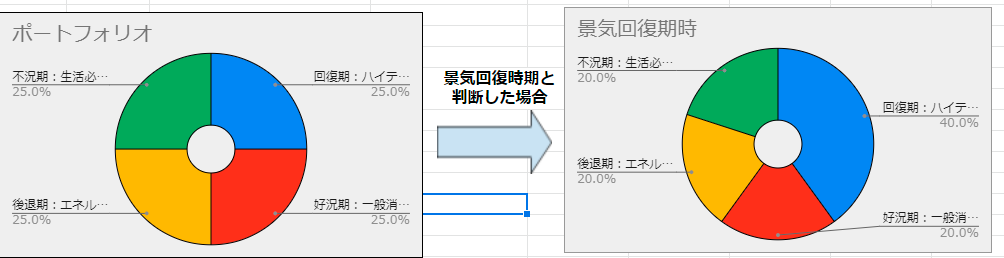

自分でポートフォリオ₍金融商品の組み合わせ₎を自在に組めるので自由度が高い

ポートフォリオとは

保有資産の構想内容のこと。株式、債券、現金の比率。

株式の組み合わせ等で値動きの予期せぬ暴落を防止したりするため、ポートフォリオの組み合わせを考え、リスク分散する必要があります。

投資信託等では予めどこに投資するか決められています。

それに比べ個別株は自分で自由にポートフォリオを組めるので自由度が高いと言えます。

例えば、景気循環別にポートフォリオを以下のように組めたりできるぜ!

回復期:ハイテク、金融

好況期:一般消費、素材、サービス

後退期:エネルギー

不況期:生活必需品、ヘルスケア

各景気時期に考慮された種類の株を保有していればデメリットであるリスク分散不足をカバーできるぜ!しかも景気に合わせて自分のタイミングで銘柄入れ替えができるから、下のグラフみたいなこともできるぜ!

国の経済状況や企業分析など行うことで自分の判断で資産をコントロールすることが可能です。

ただ自由度が高い分、構成銘柄を選ぶのが大変なので情報収集能力や分析能力が問われるでしょう。

デメリット

デメリット編では、各デメリットとその対処法について解説していくからよく見てくれよな!

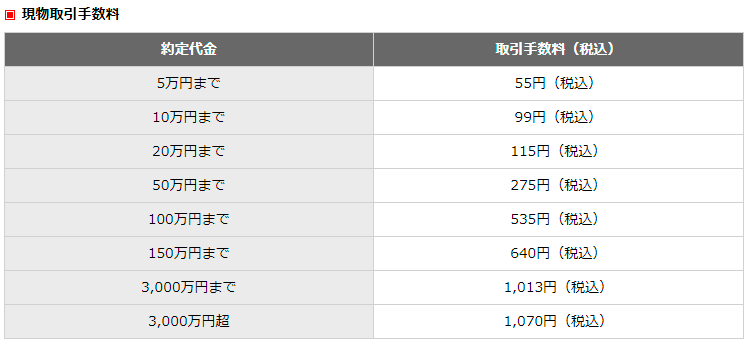

手数料負けする

手数料負けとは

株で売買をした際に利益よりも取引手数料が上回ってしまうことで投資家が損をすること。

ひと昔前と比べ証券会社の価格競争により取引手数料はかなり安くなり、手数料負けすることは滅多にないでしょう。

重要なのは約定代金に対しての取引手数料です。少しも損をしないようにしっかり見ていきましょう。

証券会社の手数料を把握し、コスパ良く売買しよう!

楽天証券の現物取引手数料の表を例に見てみましょう。

例えば、20万円分の株を買うときは115円の取引手数料で済むけど、21万円分の株を買うとなると、275円の取引手数料になってしまうんだよな。米国株は1株から購入可能だけど手数料を考えるとまとまった資金が必要かも知らんな。

えぇ~たった275円ー115円=160円の差じゃないかぁ!そんなデメリットとは思えないけどなぁ~。

その考え方だと一生お金持ちになれないぜ?個別株投資は投資信託と異なり売買を多く行うことが予想される。その都度効率の悪い手数料を支払っていたら資産形成なんてできないんだぜ?

『塵も積もれば山となる』ってことだね。お金を貯めるために余計にお金を使っていては貯まらないってことだね!

売買時には取引手数料を確認し効率の良い売買を行うことがとても重要になってくるのでしっかり確認しましょう!

リスク分散不足

一つの銘柄だけを保有していると、資産はその株の値動きに直結するのでリスクが高いと言えます。

A社の株100万円分保有していて株価が50%下落したら100万×0.5=50万円になってしまうということだね!怖すぎ!

複数の銘柄を持とう‼

複数の銘柄を保有していれば1つの銘柄の値動きに振り回されることなく資産形成できます。

業種別₍セクタ-₎によって相対的な値動きをする銘柄を複数保有しておけば、リスク分散はできていると考えられますね。例えばコロナショックの時期を見ていきましょう。

下記のグラフは、すかいらーくホールディンクスの株価を示しています。

続いて、佐川急便で有名なSGホールディングスの株価を見てみましょう。

コロナショック後、緊急事態宣言などの影響もあり飲食業界は大きな打撃を受けました。

一方で配達業界はコロナの影響で通販の需要が高まり、荷物を配送する配達業の会社は株価を伸ばしていきました。

このように世界の情勢によって『××に強く○○に弱い』や、『○○に強く、××に弱い』といった業種があるので見極めてポートフォリオを作成すればリスク分散は十分できるでしょう!

※今回、すかいらーくホールディングスを例に挙げさせていただきましたが、誹謗中傷等の意味は一切ありません。ご了承ください。

一社につぎ込むのではなく、A,B,C,Dと複数に分散投資をすることで暴落時に慌てることなく対処できるからリスク分散は必要不可欠な要素だぜ。

まとまった資金が必要

日本株の購入は一口100株から購入可能

日本株を購入するとなると一口100株からしか購入できません。なので銘柄によっては、かなりの資金が必要となります。

例えば、(株)小僧寿しは1株当たり28円なので28×100=2,800円で購入可能だね!

※2022年5月9日現在

UNIQLOで知られている(株)ファーストリテイリングは1株当たり57,320円なので57320×100=5,732,000円で購入可能だな。

※2022年5月9日現在

資金が大きくなればなるほど株価の値動きに影響するので、ポートフォリオの比率を考えるとかなりの資金が必要になってきます。

LINE証券なら日本株を1株から購入可能なので少ない資金でも株の購入が可能なのでおススメです‼

米国株は1口1株から購入可能

米国株は1口1株から購入可能なので日本株と比べると資金はそこまで必要ではありません。

株式優待のメリットはありませんが日本株に比べポートフォリオを組みやすいといえます。

筆者は米国株の購入をお勧めしています。

日本は少子高齢化等の影響で長期的にみると経済が衰退する可能性の方が高いと考えるからです。一方米国は人口が増え続けている等の理由から経済の成長が期待されているからです。

長期投資は経済の成長とともに資産が増えることから米国株での運用をお勧めします!

経済が成長する=時価総額が大きくなる=保有している株の株価が上がって利益になる。

まぁ個別株は各企業に投資するからどちらも保有することも選択肢になるよな。

向いている人、向いていない人

最後に個別株投資に向き、不向きについて解説していきましょう!

個別株が向いている人

- 企業分析ができる

- 企業一つ一つの特徴を理解しており、独自のポートフォリオを組める

- 株式優待が欲しい

- 他人の意見に惑わされず、自分の判断に自信が持てる

経済について学ぶことが苦ではない方や、SNS等で影響力のあるインフルエンサーなどの意見に惑わされることなく自信をもって投資できる人にお勧めします!

個別株投資は投資の中でもハイリスクハイリターンと言われているので十分知識を蓄えてから投資を行いましょう^^

こちらの本では米国株についてかなり基礎的な知識を学べて入門書にはとてもおススメです‼

個別株が向いていない人

- ギャンブル好き

- 短期的に稼ぎたい

- 投資についてあまり興味がわかない

- 他人の意見に任せ、自分で考えられない

これには個別株というより投資が向いていないので、投資をするのはやめておきましょう。損をする可能性が高いです。

まとめ

今回の記事では個別株について解説していきました。資産形成にあたって必要な知識は得られましたでしょうか。

投資でお金を増やすのは大変です。なぜなら損をしてしまう可能性もあるからです。ギャンブル感覚でやってしまうと痛い目にあいます。

『すぐにお金持ちになりたい!』気持ちはとても分かります。ですが長期運用で時間を味方にすることで資産は何倍にもなります。株価の値動きにより利ざやで儲けようとは考えず、長期運用による複利を利用した運用を心がけましょう。

今回の格言

卵は一つの篭に盛るな

コメント